1

射频前端定义及市场现状

无线通信系统中,一般包含有天线、射频前端、射频收发模块以及基带信号处理器四个部分。

射频前端作为移动通信的核心组件,相当于人的“感官系统”,主要包含滤波器(Filter)、功率放大器(PA)、射频开关(Switch/Tuner)、低噪声放大器(LNA)四类器件组成。滤波器和功率放大器是射频前端的两大核心元件,价值量占比较高,分别占射频前端总市场 47%、32%,而射频开关和低噪声放大器分别占 13%、8%。

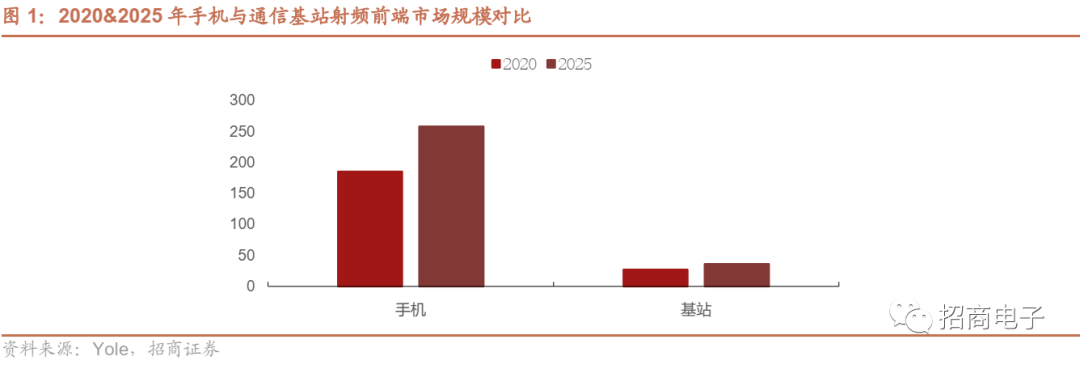

射频前端的主要应用市场来自手机、基站以及WiFi等。民用射频前端下游主要为移动终端(手机为主)、通信基站,其中手机是主要的下游市场。射频前端对手机无线通信性能至关重要。射频前端决定了移动终端可以支持的通信模式、接收信号强度、通话稳定性、发射功率等重要性能指标,直接影响终端用户体验。除通信系统以外,手持设备中的无线连接系统(WiFi、GPS、Bluetooth、FM和NFC等)对射频前端芯片也有较强的需求。

根据Yole的预测,2020年手机射频前端市场规模约185亿美元,2020年通信基站射频前端市场约为27亿美元。随着4G/5G在手机中渗透率的提升,2020-2025年手机射频前端市场规模不断增长至258亿美元。而通信基站的射频前端市场规模主要和运营商的资本开支有关,2020年基站射频前端市场规模约为27亿美元,预计在本轮5G基建周期中,基站射频前端市场将在2023年达到42亿美元市场规模顶峰,之后逐渐回落至2025年的36亿美元。

2

射频前端行业驱动因素

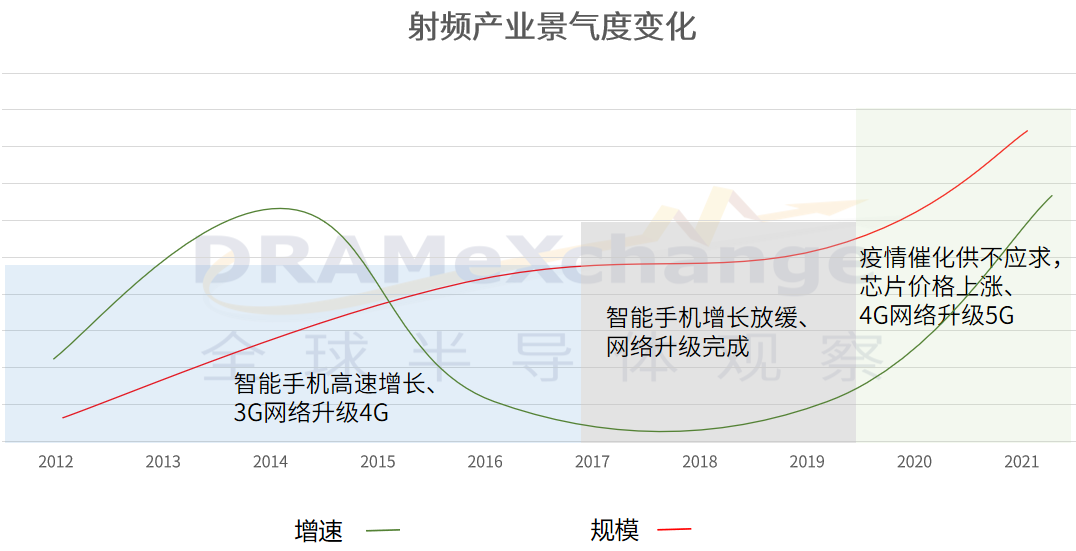

中国射频前端产业的崛起,一方面是依靠中国这个庞大的制造与消费市场,另一方面,也和国产替代的大背景不无联系,所以才会看到在过去三年,不管全球射频前端景气度低迷或高涨,中国射频产业始终在高速增长。

射频前端市场主要是基站和智能手机,2020年是5G商用元年,5G相关射频前端器件需求从2019年开始爆发并在2020年持续增长。5G对于设备性能有更高的要求,因此射频器件的成本与所需数量双提升。

我国是全球最大的手机生产基地,国产品牌手机销售量占全球的50%以上。相比之下,手机中所有核心器件(包括基带)国产化率都较高,唯有射频前端市场,国内企业占有率不超过10%。当前高端机型(3000元及以上)模组方案(PAMid)出于可靠性要求考虑,大多均采用高通、Sky、村田等国外厂商的方案;中低端(1000~2500元)产品已开启大规模国产化替换,唯捷创芯、飞骧科技等厂商已基本具备4G及Sub3G产品国产化的能力,自2020年开始,批量化替换,市场空间在(6~15美金)*(3~5亿部)。以飞骧科技为例,其主营业务为射频前端芯片的研发、设计和销售,主要产品为射频功率放大器模组(PA模组),以及部分射频开关芯片、Wi-Fi射频前端模组等。均属于射频前端范畴内的芯片或模组产品。产品的应用终端主要就是手机。

此外,受中兴事件、华为事件等一系列的欧美对我国的科技封锁事件的催化,终端厂商普遍加快了采用国产芯片的速度,对国产芯片接纳意愿显著提高,国内厂商迎来百亿美金的市场机遇。

3

射频前端集成化成未来发展趋势

进入5G时代,智能手机等终端在通信频率、频段数量、频道带宽、MIMO、载波聚合等方面对射频前端器件提出了更高的要求。5G移动终端内部射频前端器件的数量快速增加,然而,移动终端设备内部留给射频前端器件的空间并没有同步增加,移动终端小型化、轻薄化、功能多样化对射频前端的集成度水平不断提出更高的要求。

为此,射频前端高度集成化成为发展趋势,并因此提高了中高端市场的准入门槛。射频前端的高度集成化将进一步增加其设计难度,需要综合统筹考虑PA、滤波器、射频开关、LNA等器件的特性,以及不同类型芯片的结合方式、干扰和共存等问题,设计难度指数化提升。出于节省PCB面积、降低终端厂商研发难度等方面的考虑,射频前端逐渐由分立器件走向模组。

Yole预测,2025年射频前端整体市场规模达到258亿美元,其中射频模组市场将达177亿美元,占总市场规模68%,年均复合增长率为8%;分立器件仍将有81亿美元的市场规模,占总市场规模32%,复合年增长率将达到9%。

祥和启源梳理发现,国际射频前端领导厂商的发展路径基本都是在某一赛道(例如PA或滤波器)做到行业龙头,再通过并购或自研等从分立器件向模组化产品转型。国内射频前端厂商也已经开始展露出这一趋势。

第一类是平台型企业。例如卓胜微,从LNA、射频开关切入,逐步向其他器件、模组拓展,包括DiFEM(分集接收模组产品)、LFEM(LNA/滤波器集成模组)、LNA bank(多频多模LNA集成模组),以及满足WiFi 6标准的连接模组WiFi FEM产品。

第二类是滤波器企业。单个终端设备的射频前端器件中,用量占比最大的就是滤波器,技术壁垒也相对更高,随着国产射频前端器件不断成熟,小型化可集成的滤波器资源不仅成为模组设计中的稀缺资源,同时也是国产射频前端模组当前最为突出的短板所在。

第三类是PA厂商。作为国内发展最为领先的射频前端赛道,国产PA厂商已经在模组化进程中走在了前列。综合来看,国内PA厂商实力排序为:唯捷创芯 > 深圳飞骧科技 > 慧智微、锐石、昂瑞微 > 第三梯队(芯朴、芯百特等)。

祥和启源认为,5G渗透推动市场需求激增;国产终端厂商的供应链安全可控、成本控制需求;融资密集、资本优势凸显等因素综合作用下,国产射频前端厂商迅速崛起。随着国内优秀射频前端厂商如飞骧科技等企业的成长,在资本市场的加持下,射频前端模组化趋势也将推动国产射频前端厂商的并购潮。

免责声明:本文内容综合自招商电子、集微咨询等。本平台不对文章信息或资料真实性、有效性、准确性及完整性承担责任。文章仅供阅读参考,不作任何投资建议,如有侵权请联系删除。